「5年ルール」と「125%ルール」とは何か?

変動金利型住宅ローンには、「5年ルール」と「125%ルール」が適用されています。安心材料として語られがちですが、個人的には信用してません。

なぜ信用していないのか?今日はその理由を、ひとつずつ解説していきます。なかなかエグいです。

- 5年ルール→金利が上がっても5年間は返済額が据え置きになる

- 125%ルール→返済額は見直し時に最大で1.25倍までしか増えない

- 5年ルールの実態

-

5年ルールは「金利が変動しても、最初の5年間は毎月の返済額を変更しません」というルール。「おっ、いいやん」と思うけど、ナメてたら後で痛い目を見ます。

金利が上がっても返済額がそのままってことは、どこかで帳尻を合わせなきゃいけない。

で、どうやって合わせてるかというと、

利息を優先して払って、元本の返済を減らすという方式なんですね。

つまり、毎月払ってるローン返済のうち、「元本がほとんど減らない」って状態が続くわけです。

5年ルールがあるから安心?いやいや、5年間、借金の本体が全然減らないリスクのほうがずっと怖いでしょ、って話です。

- 125%ルールのトリック

-

鬼畜度で言えば5年ルールの方が上だけど、125%ルールは地味にきつい。

125%ルールは、5年ごとの金利見直しのとき、「前回の返済額の最大1.25倍までしか上げられませんよ」というルール。

これも一見、優しそうに見える。

でも「その時点での必要返済額」が1.25倍を超えている場合、どうするの?っていう疑問が出てきますよね。

答えは、その超過分もまた、元本返済を削って調整するっていうカラクリなんです。

つまり、金利が3%に急上昇して、理論上は返済額を1.6倍にしないといけない場面でも、1.25倍にしか上げられないから、差額は元本の先送りという形で未来に回される。

これが積み重なるとどうなるか?

- 返済総額が増える

- 元本の返済スピードが異様に遅くなる

- 最終的に「老後にもローンが残ってる」みたいな地獄が待ってる

はっきり言ってしまうと、この両者はセットで往復ビンタ。

- 5年ルール=無言のビンタ

- 125%ルール=タイムラグ付きの反撃ビンタ

5年ルール=無言のビンタ

これは、殴られてることに気づかせないのが本当にタチが悪いんです。

- 金利が上がってるのに、毎月の返済額は変わらない。

- 「あれ、なんか変だな?」って思う頃には、元本がほぼ減ってない。

- 家計は出血してるけど、見た目が変わらないから気づけない。

「なぐられてるのに痛みを感じない麻痺系ビンタ」です。怖すぎ。

125%ルール=タイムラグ付きの反撃ビンタ

そして5年が過ぎると、待ってましたと言わんばかりに「1.25倍」のビンタが来る。5年ルールと違っていきなりバチンと来るけど、「あ、やばいかも」って気づく余地がある。

- 「はい、そろそろ見直しますね〜」って銀行が言ってきて

- 「あ、月の支払い1.25倍に増えます」って通知が来る

- 「えっ、月8万円が10万円に?無理無理」って絶望する

で、その返済増加に対応できないと、今度はまた元本が削られる。つまり、125%ルールは見せかけの上限を装った、別の形の痛みなんです。

「え、じゃあ顔が両方痛いじゃん」→ そうです。しかもそのあと、また5年ルールが戻ってくる鬼畜ぶり。

5年ルールは一度きりじゃない。35年ローンなら最大7回のビンタ

なぜなら、

- 金利は半年ごとに見直される

- でも実際の毎月の返済額は5年ごとにしか変えられない(5年ルール)

- この5年ルールは、最初の5年間だけに限らず、以後も繰り返される

金利がじわじわ上がるたびに、また新たな5年ルールが始まるという鬼仕様。

この2つがセットで存在することで、変動金利の見えにくい地獄が完成してるんですよね。

【実例】往復ビンタはどう繰り返されるのか?

たとえば↓こんな感じです。

- ローン契約1年後、金利が上昇(でも返済額は変わらない)

- 金利が上がった分、元本返済が圧縮される(1回目の5年ルール)

- 6年目、ようやく返済額が見直される(でも上限は1.25倍)

- その後さらに金利が上がったら?

- また新しい5年ルールが始まる(2回目)

こうやって、上がるたびに延長戦が続くんです。

ローン期間中に金利が複数回上昇したら?そのたびに、5年ルール→125%ルール→5年ルール→125%ルール・・という返済の迷宮が始まります。

- 5年ルールは一回こっきりの措置ではない

- ローン期間中、何度も繰り返される地味な罠

- 繰り返されるたびに、元本がどんどん後ろに逃げていく

表面上は「急激な負担を避けるための制度」ですが、裏を返せば金利が上がるたびに見えない返済遅延が繰り返される仕組みです。

これ、本当に鬼畜すぎるだろ。

こんな鬼畜な変動金利はなぜ人気があるのか?

今、住宅ローンを検討しているなら、たぶん変動金利を勧められているはずです。なぜか?簡単です。「月々の返済額が安く見えるから」。この一点に尽きます。

銀行も不動産業者も、変動金利の低さをエサに誘導してきます。固定金利1.5%に対して、変動金利は0.5%台。計算上、月数万円の違いが出る。「そりゃ、変動の方が得でしょ」と思ってしまうのは当然。

変動金利の安さは、まさに麻薬です。一瞬で数字だけを見て安いと錯覚させてくれる。でもその安さ、未来永劫続く保証はどこにもない。

金利が上がった瞬間、地獄を見るかもしれない。そうなってから「どうしたらいいですか?」なんて泣きついてももう遅い。

低金利の麻薬に踊らされる月々の返済額

「毎月の支払いが抑えられるから」。これが変動金利を選ぶ理由の9割を占めます。

確かに表面金利で0.4〜0.6%なんて数字を見せられれば、固定金利(1.3〜1.8%)が馬鹿らしく見える。でも、それは今この瞬間の話です。

住宅ローンは35年戦争。短期で勝っても長期で負けたら意味がない。

未来は誰にも読めません。アメリカの利上げや為替の影響、日銀の政策転換・・。金利上昇のトリガーなんて、いくらでもある。しかも一度上がった金利は、なかなか元には戻らない。

「目先の得」に飛びついて、将来のリスクを軽視する。この構造、まるでサブスクに課金しすぎて気づけば月5万円払ってる人の思考回路と同じ。

目の前の数字の小ささに油断して、リスクヘッジを怠る。その代償は、未来のあなた自身が払うことになります。

固定金利よりも初期負担が軽いという「都合のいい錯覚」

変動金利は「初期負担が軽い」という点で、人気があり、実際多くの人に選ばれます。でもそれは言い換えれば未来にツケを回しているだけの話です。

銀行が決して強調しないのが、固定金利は保険でもあるという事実。金利上昇リスクを固定という形で回避しているわけですが、これを高く見せることで「変動の方が得」という錯覚を生み出しています。

でも考えてみてください。保険って、高くても安心のために払うものでしょう? なぜ住宅ローンだけ「安ければ安いほど正解」になっているのか。

その違和感に気づけるかどうかで、金融リテラシーの程度が測られるのです。

それでも変動を選ぶ人は、未来に起きうる最悪のシナリオを見ていない。というより、「見ないようにしている」だけ。

住宅購入というハイテンションな心理状態のなかで、今を乗り切るための選択をしてるのです。これが錯覚でなければ何でしょう。

「周りが選んでるから安心」この思考停止が命取り

- 「周りがみんな変動金利を選んでいるから」

- 「営業担当に勧められたから」

- 「とりあえず今は金利が安いから」

このレベルの理由で変動金利を選ぶ人が、実に多い。もう、驚くほど多い。

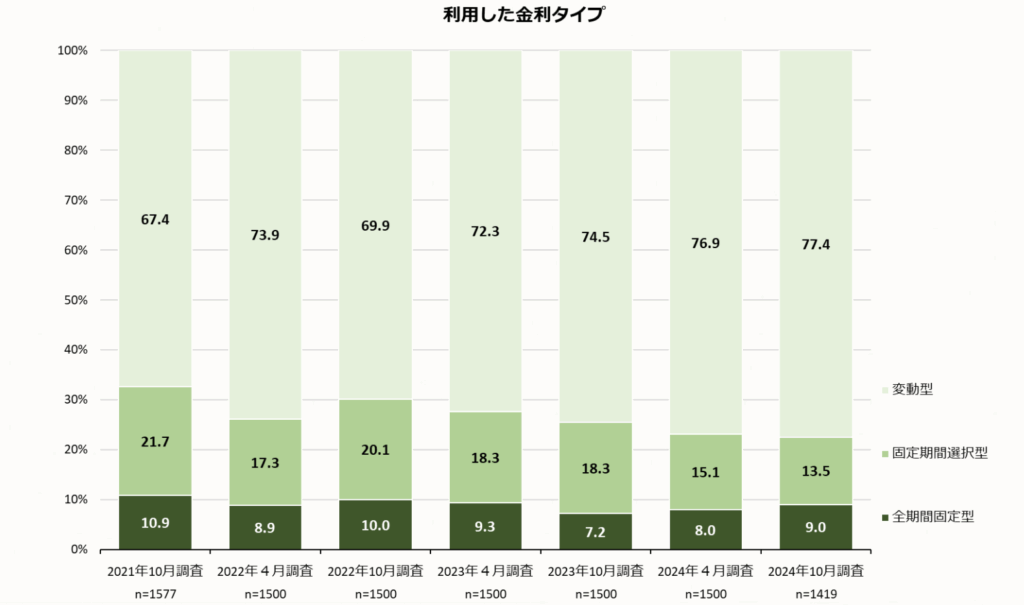

それを顕著に表しているのが↓この表です。これ、なんだかわかりますか?

これは、住宅金融支援機構の調査した、住宅ローンを組んだ人が「どの金利タイプを選んだか」を示したデータです。

直近の調査では、実に77.4%、つまり約8割の人が変動金利を選んでいる。

このグラフが示していること

- 2021年以降、変動金利の利用率は 67.4% → 77.4% へと右肩上がり

- 2024年10月時点で、住宅ローン利用者の約8割が変動金利を選んでいる

- 全期間固定型は 1割以下にとどまり続けている

- 固定期間選択型もじわじわ減少

多くの人が変動を選んでいる。でも、それは決して「みんなが変動を正しく理解して選んだ」という意味じゃない。

言い換えれば、この77.4%の中に、破綻予備軍が何%混じっているかは誰にもわからない。

金融先進国の欧米では、金利が低くても固定を選ぶ層が多い。なぜか? 「リスクは自分で背負うな、プロに預けろ」という考え方があるからです。

ところが日本では、「変動で借りて、金利上がったらそのとき考える」「周りもそうしてるし」と、まるで自分の頭で考えない人が大多数。まさに群れで行動する羊のメンタリティ。

住宅ローンは、人生で最も高い買い物。そして、最も長期にわたる契約です。にもかかわらず、多くの人がその選択を今が安いからという理由だけで決めてしまってるんです。

往復ビンタだけじゃない。落とし穴まである

往復ビンタされた挙句の落とし穴に落ちるなんてほんと笑えません。どんな落とし穴か?

変動金利って、見た目はおトクっぽく見えるんですよね。これが罠。

- 金利が低い

- 毎月の返済額も軽くて済む

- 固定金利より目に見えてお得

こう言われて、契約書にサインしたかもしれない。でもそれ、見えている部分しか見てない。銀行は、都合の悪い未来のことなんて基本スルー。

営業担当も「みんな変動金利ですよ」で押し切る。結果、見た目の安さだけに釣られて飛び込む人が後を絶たない。変動金利は、ギャンブルなんです。

そんなギャンブルのルールすらまともに理解せずに賭けに出る人がほとんど。これ、普通に考えてかなり怖い行動だと思いますよ。

元本返済が進まない見えない借金の罠

ローンって、借りたお金をコツコツ返すのが基本。元本+利息をちゃんと返していけば、いつかは完済できる。でも変動金利には、その常識が通用しないフェーズがあります。

特に金利が上がったとき。返済額は据え置かれてるように見えて、実は利息ばかりを払い続けて、元本はほとんど減っていない。

表面的には何も変わっていないように見えて、実態は借金が全然減ってないという地獄。これが5年、10年と続くとどうなるか?

- 金利がさらに上がる

- 元本が減ってないから利息も大きい

- 毎月の返済額が急に跳ね上がる

っていう三重苦が、いきなり来る。しかもすでに10年近く利息だけ払ってるから、精神的にもかなりキツい。これが見えない借金の罠です。

気づいたときには「え、借金こんなに残ってたの?」って絶望する。ヤバいな・・・。

将来いくら払うことになるか分からない恐怖

人間のストレスって、将来の見通しが立たないことから来るんですよ。

35年ローンなんて、そもそも長期戦です。にもかかわらず、変動金利を選ぶと5年後、10年後、15年後の返済額が誰にも読めない。

なぜか?金利がすべてだからです。

- 日銀の政策

- アメリカの利上げ

- 為替(円安)

- インフレ

いろんな要因が複雑に絡み合って金利は動く。その全リスクを、自分の給与と家計で受け止めるって、なかなかハードモードです。

しかも、それを理解しないまま今の返済額が安いからという理由だけで変動金利を選ぶ。正直、金利が上がったときに「えっ、どうしよう・・」って言い出す人、たくさん見てきました。

でもね、そのときにはもう遅いんです。

変動金利って、富裕層が理解して使えば武器になるけど、借りなきゃ家を買えない層が理解せずに使うとマジで地雷。

変動金利で地獄を見てる人が今すべきこと

変動金利で地獄を見ている・・つまり

- 金利が上がって返済額が膨れ上がった

- 元本が減らない

- 将来が見通せない

精神的にも金銭的にも詰んできた状態にある人が、今すぐやるべきことは3つあります。それぞれ、逃げ道じゃなく打開策としての選択肢です。

金融機関じゃなく専門家に即相談する

ここが最大の盲点です。多くの人が、「借りた銀行に相談すればいい」と思ってる。でも、銀行はあくまで貸す側。

あなたの立場に立って提案してくれる存在ではありません。

じゃあ誰に相談するべきか?

ファイナンシャルプランナー(FP)や、住宅ローンに特化した専門家。返済シミュレーションや借り換えの判断を、あなたのライフプラン全体を見てアドバイスしてくれます。

しかも初回は無料のところも多い。迷ってる時間のほうがコスト大きいです。まず相談。

借り換え(固定金利へのスイッチ)を検討

変動金利でヒーヒー言ってるなら、今すぐ借り換えを検討すべきタイミングです。金利は上がり始めたら止まりません。

しかも、上がるときはだいたい一気にきます。のんびり構えてると気づいた頃には、もう借り換えすらできないって状況に陥ることもあるんですよね。

だからこそ、今のうちに借り換えの可能性を探るってのが大事。

で、じゃあ実際どこに借り換えるのがいいの?って話になるんですが、いまなら断然、ネット銀行が有力候補です。

ネット銀行への借り換えは、固定金利へのスイッチと並ぶ実用的で現実的な打開策の一つです。むしろ今どきの借り換えは、メガバンクではなくネット銀行が主流になっています。

ただし、「ネット銀行=自動的に固定金利で安心!」というわけではないので、少し整理して説明します。

ネット銀行への借り換えは手数料が安く金利も低くなる

- 店舗を持たない分、事務手数料・保証料が安い(もしくはゼロ)

- 金利が変動も固定も全体的に低い

- オンラインで申し込み〜審査まで完結できてスピード感がある

- 他行からの借り換えキャンペーン(キャッシュバックや特典)もある

つまり、変動金利で苦しんでるなら、一度ネット銀行で「固定金利型」で借り換えを試算する価値は十分あります。

ネット銀行でも変動金利は罠。ちゃんと選ばないと意味がない

ここが注意点。ネット銀行にも変動金利と固定金利の両方があります。

- SBI新生銀行 → 固定金利型もあるが、変動が目玉商品

- 住信SBIネット銀行 → 変動金利が業界最低水準

- auじぶん銀行 → 変動金利特化で超低金利

- ARUHI → 固定金利に強い(フラット35も扱う)

なので、ネット銀行に借り換えるとしても、金利タイプの選択は慎重に。「金利が低いからまた変動にする」では本質的な解決になりません。

精神的に安定したい・将来の返済計画を明確にしたいなら、固定金利一択です。この場合でも一人で悩むな。ファイナンシャルプランナー(FP)に相談。

「相談するなんて大げさじゃない?」って思うかもしれませんが、むしろ逆です。FPは、お金のドクターみたいなもの。

プロに見てもらえば、あなたの家計の血流も、ちゃんと診断されます。

変動から固定に切り替えるのがベストなのか?今の家計でどこまで耐えられるのか?その判断を、あなた一人で抱え込む必要はありません。

素人判断でズルズル行くのがいちばん怖い。

ネット銀行借り換えの注意点

- 審査がやや厳しい傾向あり(年収・勤続年数・信用情報)

- オンライン完結のため、人によっては不安や不明点が残る

- 実際の借り換えまでに1〜2か月はかかる(なので早めの行動が大事)

住宅ローンの借り換えは「ネット銀行×固定金利」が最強コンボになりつつあります。費用も抑えられて、将来の安心感も手に入る。選ばない理由がないです。

借り換えシミュレーションは無料でできるので、今の返済額と比較してみるだけでも一歩です。悩んでる時間がもったいないので、さっさと動いた方がラクになりますよ。

最悪のケースに備えてセーフティネットを確認しておく

住宅ローンは命を削る長期契約。もし本当に返済が苦しくなったら、破綻する前に使える制度があります。

- リスケ(返済条件の変更)

-

相談先

まずは金融機関 → 必要に応じて専門家(FP・弁護士・認定司法書士)

いわゆる返済の猶予や分割条件の変更です。これは金融機関と直接交渉するのが基本ですが、自分でうまく交渉できない場合は、ファイナンシャルプランナー(FP)や弁護士の同席が有効です。

- 書類の準備や交渉戦略に不安があるなら → 弁護士か司法書士

- 家計改善まで含めて総合的に相談したいなら → FP

- 任意売却(家を売って残債を整理)

-

相談先

任意売却専門の不動産会社 or 弁護士

ローン返済が困難でも、競売になる前に任意売却という形で自宅を売却する手段があります。ここで重要なのは、残債が残っていても売れるという点。

- 実務は任意売却に強い不動産業者が担うことが多い

- 債権者との交渉や法的処理が絡むなら → 弁護士の関与が必須

どこにいくら残っているかが複雑な場合は弁護士に相談を。

- 特定調停(裁判所を通じた債務整理)

-

相談先

弁護士、または本人でも申し立て可(簡易裁判所)

債務整理のひとつ。住宅ローン単体ではなく、カードローンなど複数の借金がある場合に使われることが多いです。

- 裁判所を通じて支払い条件の緩和を目指す制度

- 自分でも申立は可能だが、手続きが煩雑なため弁護士の力を借りるのが現実的

これらは「ダメになってから探す」では遅い。地獄を見てる人に共通しているのは、「もっと早く動いていれば・・」という後悔です。

まだ間に合う可能性があるなら、いま動くしかありません。変動金利は仕組みとしては冷酷だけど、対策ゼロではないんです。

逃げではなく、再構築。今日から始めてください。応援しています。